Yhteisöhankinta ja käännetty verovelvollisuus

Miten EU:n alueelta ostetut tuotteet ja palvelut merkitään kirjanpitoon?

Kaupankäynti on kansainvälistynyt viime vuosina yhä kasvavaa vauhtia. Tämä tarkoittaa, että yhteisöhankinta ja käännetty verovelvollisuus koskettavat isoa osaa suomalaisista yrityksistä – osaa ehkä jopa heidän tietämättäänkin.

Yhteisöhankintaa sovelletaan EU:n jäsenvaltioiden välisessä tavarakaupassa ja käännettyä verovelvollisuutta palvelukaupassa. Ostatko mahdollisesti eurooppalaiselta tukkurilta tuotteita varastoosi? Tässä tapauksessa sinua voivat koskea yhteisöhankintaan liittyvät säännökset. Entä teetkö Facebook- tai Google-mainontaa? Kyseisten yritysten toimipaikat löytyvät Irlannista, joten heiltä ostettuihin palveluihin sovelletaan käännettyä verovelvollisuutta.

Yrittäjät voivat siinä mielessä huokaista helpotuksesta, että vaikka kyseisiä toimintoja koskevat säännökset saattavat kuulostaa vaikeaselkoisilta, niin kirjanpidollinen käsittely on yleensä melko simppeliä – ja kaiken lisäksi Merit Aktiva osaa tehdä nämä kirjaukset automaattisesti.

Perehdytään ensin tarkemmin arvonlisäveron käsittelyyn näissä molemmissa tapauksissa.

Yhteisöhankinta koskee tavarakauppaa ja käännetty verovelvollisuus palveluita

Yhteisöhankinta tarkoittaa tuotteiden ostamista yritykselle muista Euroopan unionin jäsenmaista. Yritysten välisessä yhteisökaupassa ostajalta ei veloiteta ehtojen täyttyessä lainkaan arvonlisäveroa. Arvonlisäverottomuuden saadakseen ostajan on vain toimitettava ALV-numeronsa myyjälle – tämä kysytään usein verkkokaupoissa erillisessä kentässä, jonka täyttämällä arvonlisävero poistetaan laskulta automaattisesti.

Käännettyä verovelvollisuutta taasen sovelletaan muista Euroopan unionin jäsenmaista tehtyihin palveluostoihin. Monella yrityksellä käännetty verovelvollisuus tulee kyseeseen sähköisten palveluiden, kuten erilaisten ohjelmistolisenssien tai mainontapalveluiden, hankinnassa.

Tarkemmin yhteisöhankintaan liittyvään sääntelyyn ja erikoistilanteisiin voit tutustua Verohallinnon EU-tavarakauppaa koskevasta ohjeesta ja käännettyyn verovelvollisuuteen Verohallinnon palvelujen ulkomaankaupan arvonlisäverotusta koskevasta ohjeesta.

Molempia tilanteita säädellään erilaisilla säännöksillä, mutta lopputulema on yrityksille sama: kummassakaan tilanteessa hankinnasta ei makseta arvonlisäveroa.

Arvonlisävero sekä suoritetaan että vähennetään

Kirjanpidossa ostoihin sisältyvä arvonlisävero kirjataan erillisille kirjanpidon tileille, josta se siirretään arvonlisäveroilmoituksella omaan kohtaansa. Hankinnoista ilmoitetaan seuraavat tiedot:

- Palvelu- tai tavaraostot muista EU-maista (hankintojen yhteismäärä)

- Vero palvelu- tai tavaraostoista muista EU-maista (hankintoihin sisältyvä suoritettava vero)

- Kohdekauden vähennettävä vero (hankintoihin sisältyvä vähennettävä vero)

Yhteisöhankinnassa ja käännetyssä verovelvollisuudessa arvonlisävero sekä suoritetaan että vähennetään. Näin lopputulemana yritykselle tuleva veroseuraamus on nolla euroa. Käytettävä arvonlisäveroprosentti riippuu yrityksestä, mutta yleisimmin se on 24%. Arvonlisäveron määrää laskiessa hankinnan arvossa huomioidaan myös kuljetuskustannukset.

Esimerkki:

Yritys on tehnyt Saksasta 900 euron (alv 0%) yhteisöhankinnan, jonka lisäksi kuljetuskustannukset ovat 100 euroa. Kyseisen kohdekuukauden arvonlisäveroilmoituksella ilmoitetaan kohtaan ”tavaraostot muista EU-maista” 1000 euroa. Yrityksen myymien tuotteiden arvonlisäveroprosentti on 24, joten kohtaan ”vero tavaraostoista muista EU-maista” yritys ilmoittaa 240 euroa ja kohtaan ”kohdekauden vähennettävä vero” 240 euroa veroksi. Näin suoritus ja vähennys kumoavat toisensa, jolloin veroseuraamuksena jää jäljelle 0 euroa!

Miksi tällainen suoritus ja vähennys sitten tehdään, jos veroseuraamuksena on aina 0 euroa? Vähennystä eivät voi tehdä kaikki yritykset – siihen ovat oikeutettuja ainoastaan arvonlisäverovelvolliset toimijat, jotka hankkivat tavaraa vähennyskelpoiseen liiketoimintaan. Näin ollen sellaisista hankinnoista, jotka eivät ole vähennyskelpoisia, jätetään vähennys käyttämättä. Äskeisen esimerkin tapauksessa yritykselle jäisi vähennyskelvottomasta ostosta veroseuraamuksena 240 euroa suoritettavaa veroa, jonka se tilittäisi Verohallinnolle oma-aloitteisten verojen maksun yhteydessä.

Tässä tapauksessa suoritettavasta verosta tulee tehdä pääkirjatositteena erillinen kirjaus, jolloin valitaan Summat-kenttään: ”Summat bruttohintaisina”. Ensimmäiselle riville valitaan sama kulutili, jota käytettiin ostolaskussa ja syötetään ostolaskun bruttosumma Debet-puolelle ja valitaan ALV-kenttään 0%. Toiselle riville syötetään sama tili ja summa Kredit-puolelle, mutta ALV-kannaksi valitaan 24%.

Tästä muodostuu pääkirjaan kirjaus:

D Aineet ja tarvikkeet / Yhteisötavarahankinnat 240 eur

K 2932 Ostoihin sisältyvä vähennettävä ALV 240 eur

Passeli Meritin ALV-laskelmassa summa vähentää kohdekauden vähennettävää veroa ja samalla lisää maksettavaa veroa.

Miten Passeli Merit käsittelee EU:n jäsenvaltioista tehdyt ostot?

Passeli Merit osaa kirjata EU:n jäsenvaltioista tehtyjen hankintojen arvonlisäveron täysin automaattisesti. EU-ostoista tehdään ostolasku, jonka toimittajan perustietoihin pitää vain valita jokin muu EU-maa kuin Suomi. Passeli Merit tekee käänteisen arvonlisäverokirjauksen toimittajan maatiedon mukaan, kun laskun rivillä on ALV-kenttään valittu alv-kannaksi 24% (tai 14%)

Yrityksen ilmoittaessa kohdekuukauden arvonlisäverot Verohallintoon, ohjelmisto siirtää arvonlisäverot automaattisesti oikeille paikoilleen arvonlisäverolaskelmalla. ALV-ilmoituksen luominen ylipäätään onnistuu muutamalla klikkauksella, joten näin yrittäjä ei joudu itse miettimään mihin kohtaa ilmoitusta laittaa minkäkin erän.

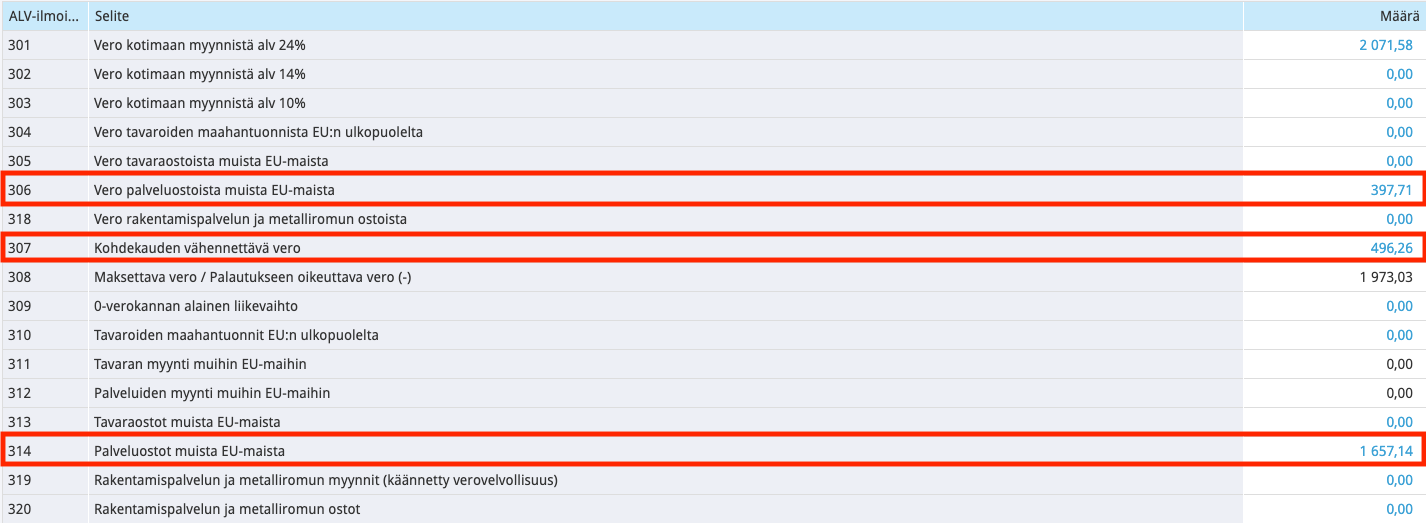

Alla on kuva esimerkkiyrityksestä, joka on tehnyt kohdekuukauden aikana palveluostoja muista Euroopan unionin jäsenmaista. Palveluostoissa näkyy 1657,14 euroa, jolloin vero palveluostoista on 1657,14 * 24% = 397,71€. Kohdekauden vähennettävä vero sisältää myös kotimaan ostoihin sisältyvät vähennettävät verot, joten kyseisen kohdan summa on suurempi kuin tuo 397,71€.

Lopuksi

Lopuksi

Yhteisöhankinta ja käännetty verovelvollisuus ovat nykyajan liiketoiminnassa yleisiä erikoistilanteita. Merit Aktivaa käyttävien onneksi järjestelmä osaa tehdä kirjaukset automaattisesti myyjän kotimaan perusteella, joten yrittäjä ei joudu itse tekemään vaikeaselkoisia kirjauksia erillisille kirjanpidon tileille.